De toekomst van de fiscale schade binnen de letselschade-uitkering

Drs. J.J.H. van Rossum FFP *

Inleiding

Sinds 2017 gaat de Belastingdienst bij de heffing in box III uit van een forfaitair rendement op het vermogen. Daarnaast wordt uitgegaan van een vaste verdeling van het vermogen dat gespaard en belegd wordt. Naarmate dit vermogen hoger is, stelt de Belastingdienst dat een groter gedeelte belegd wordt. Het beleggingsrendement waarmee gerekend wordt, ligt hierbij aanzienlijk hoger dan het spaarrendement. Voor welk rendement een belastingplichtige aangeslagen wordt ligt daarmee dus op voorhand al vast. Met de extreem lage spaarrente van de laatste jaren zijn veel belastingbetalers in opstand gekomen. De diverse rechtszaken die zijn aangespannen, hadden lange tijd niet het gewenste resultaat, totdat op 1 november vorig jaar Advocaat-Generaal Niessen met een belangrijk advies kwam. Hij adviseerde de Hoge Raad om niet uit te gaan van een vaststaande vermogensmix waarbij op voorhand vastligt welk deel van het vermogen belegd wordt en welk deel gespaard.1) De Hoge Raad heeft dit advies overgenomen en kwam op 24 december 2021 tot het befaamde ‘kerstarrest’. In dit artikel wordt uitgebreid stilgestaan bij deze uitspraak. Daarnaast worden de implicaties van deze uitspraak voor de toekomstige heffing in box III besproken en, meer in het bijzonder, de (mogelijke) gevolgen van deze uitspraak voor de hoogte van de fiscale schade binnen een letselschade-uitkering.

De fiscale schade binnen de letselschade-uitkering

Allereerst wordt in dit artikel de fiscale schadepost binnen de letselschade-uitkering besproken. Op het moment dat een slachtoffer een letselschade-uitkering ontvangt, maakt dit bedrag direct onderdeel uit van het vermogen in box III. Hierover is belasting verschuldigd. Om de betrokkene financieel in de situatie zonder ongeval te plaatsen, dient deze extra belasting vergoed te worden. In de situatie zonder ongeval was deze belasting immers niet verschuldigd geweest. Doordat de vergoeding van deze fiscale schade weer extra vermogen vormt, dient ook deze extra fiscale schade vergoed te worden. Er ontstaat dan een itererend effect waarmee de hoogte van de fiscale schade omhoog gestuwd wordt.

In het verleden zijn er diverse pogingen gedaan om een vrijstelling te krijgen voor de letselschade-uitkering in box III. Deze pogingen tot ‘defiscalisering’ zijn echter tot dusverre zonder resultaat gebleven. Zo is betoogd dat een vrijstelling zou moeten gelden indien het letsel het gevolg is van een ramp.2) Eerder werden namelijk ook uitzonderingen gemaakt voor letselschadevergoedingen die gedaan zijn naar aanleiding van de nieuwjaarsbrand in Volendam. Bovengenoemd betoog had echter geen succes bij de rechter.

Ook is vanuit het kabinet door toenmalig staatssecretaris Snel onderzoek gedaan naar de mogelijkheden van een vrijstelling in box III. De resultaten van dit onderzoek waren dusdanig dat men besloot om deze vrijstelling niet in te stellen. Het kabinet vond een vrijstelling in strijd met het uitgangspunt dat vermogen dat op de peildatum tot het bezit behoort, in algemene zin deel uitmaakt van de vermogensgrondslag. Ook wees men op de uitvoeringsproblemen om een bepaald vermogen te kunnen blijven bestempelen als afkomstig uit een letselschadevergoeding (‘verwateringsprobleem’). Op 26 september 2019 schreef Snel daarom aan de Tweede Kamer dat besloten is om geen vrijstelling in te stellen voor de letselschade-uitkering in box III.3) Nadien zijn er geen nieuwe ontwikkelingen meer geweest, waarschijnlijk had (en heeft) het kabinet andere prioriteiten.

Dit betekent dus dat de fiscale schade nog altijd integraal deel uitmaakt van de letselschade-uitkering.

Huidige belastingstelsel box III

Zoals in de inleiding al kort aangehaald, hanteert de belastingdienst bij de heffing in box III bepaalde aannames. Deze aannames hebben enerzijds betrekking op het veronderstelde rendement en anderzijds op de mate waarin het vermogen gespaard en belegd wordt.

Om een goed inzicht te krijgen in de implicaties van de eerder genoemde uitspraak van de Hoge Raad, wordt in deze paragraaf allereerst de huidige berekeningssystematiek toegelicht.

Aanvankelijk ging men bij de belastingheffing in box III uit van een forfaitair rendement van 4%. Hierover was 30% belasting verschuldigd, zodat per saldo 1,2% (30%*4%) belasting over het vermogen (peildatum 1 januari) betaald werd.

Dit uitgangspunt heeft de belastingdienst met ingang van 2017 losgelaten. Sinds 2017 gaat de belastingdienst ervan uit dat, afhankelijk van de omvang van het vermogen, een deel van het vermogen gespaard en een deel belegd wordt (de zogenoemde ‘vermogensmix’). Voor beide vermogenselementen is wettelijk vastgelegd welk rendement men geacht wordt daarmee te behalen. Daarbij wordt geen rekening gehouden met de werkelijke keuze van belastingplichtigen en het daadwerkelijke rendement dat behaald wordt.

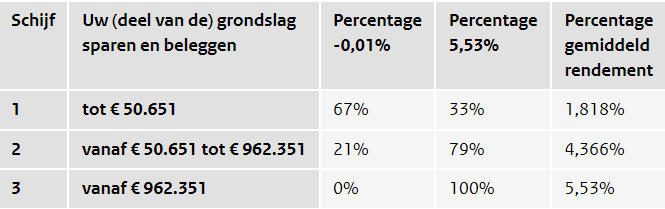

De belastingdienst hanteert hierbij drie schijven. In die zin kan gesteld worden dat de heffing progressief van aard is, net zoals de heffing in box I. Over het berekende fictieve rendement is 31% inkomstenbelasting verschuldigd.

In onderstaande tabel is aangegeven hoe deze schijven in box III zijn opgebouwd.

Tabel 1. Bron: Belastingdienst 2022.

Voor de groep belastingbetalers die feitelijk een veel lager rendement realiseerde, was deze heffingswijze een doorn in het oog. Die onvrede nam alleen maar toe naarmate de spaarrente lager werd. Deze signalen zijn ook goed overgekomen bij de regering. In het regeerakkoord van Rutte IV werd al besloten dat in 2025 de belastingheffing in box III beter zou aansluiten bij de feitelijke rendementen die een belastingbetaler realiseert op zijn (spaar)geld. Hoe dit zou moeten gebeuren, was echter nog niet vastgelegd. Inmiddels is deze planning ingehaald door de realiteit. Op 24 december 2021 heeft de Hoge Raad zich in het baanbrekende ‘kerstarrest’ duidelijk uitgesproken over de onrechtmatigheid van de huidige heffing in box III.

Arrest Hoge Raad (24 december 2021)

In het arrest van 24 december 20214) heeft de Hoge Raad geoordeeld over de wijze waarop sinds 2017 belasting in box III geheven wordt. De Hoge Raad besliste dat deze heffing – met de fictie van de veronderstelde vermogensmix en het veronderstelde rendement op spaartegoeden en beleggingen – op stelselniveau in strijd is met het recht op eigendom en het gelijkheidsbeginsel uit het Europees Verdrag tot Bescherming van de Rechten van de Mens (EVRM). Daarmee ziet de Hoge Raad aanleiding belanghebbende voor de schending van zijn fundamentele rechten rechtsherstel te bieden. Dit rechtsherstel betekent dat voor de jaren die in geschil zijn, alleen het werkelijke rendement in de heffing dient te worden betrokken. De Hoge Raad refereert overigens in haar uitspraak ook uitdrukkelijk aan het regeerakkoord van het kabinet Rutte IV. Hierin werd namelijk al aangekondigd dat vanaf 2025 de belastingheffing gebaseerd wordt op het werkelijke rendement. Kennelijk vond de Hoge Raad dit dus nog te lang duren.

Het moge duidelijk zijn dat de consequenties van deze uitspraak verstrekkend zijn. De Belastingdienst heeft naar aanleiding van dit arrest direct via diverse media aangegeven dat zij de uitspraak uitgebreid gaat bestuderen. Voorlopige aanslagen zijn al stopgezet, en waarschijnlijk zal de heffing in 2021 niet op de ‘oude’ manier plaatsvinden. Hoewel dus nog veel onzeker is, is het wel een vaststaand feit dat men bij de toekomstige heffing beter wil aansluiten bij feitelijke rendementen.

Implicaties van arrest HR voor heffing box III

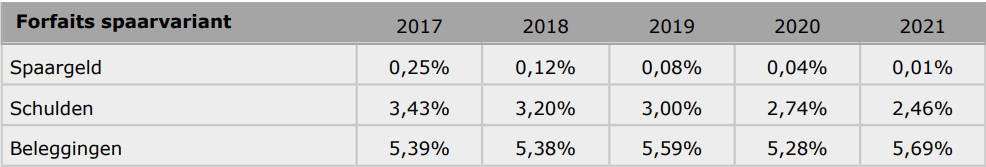

Ofschoon er op dit moment nog hard gestudeerd wordt op de opzet en inhoud van de toekomstige belastingwetgeving in box III, is er onlangs een eerste doorkijkje gepresenteerd: de vermogensaanwasbelasting. Hier worden zowel de inkomsten uit vermogen (rente, dividend, huur) als de aanwas van het vermogen (koersstijging van aandelen, waardestijging van onroerend goed) meegenomen. Hier vormt de feitelijke stijging van het vermogen de grondslag voor de heffing. Verder wijzigt de huidige vrijstelling (€ 50.650), in plaats daarvan komt er een korting op de uiteindelijk te betalen belasting, een zogenaamd heffingsvrij inkomen. Tegen welk tarief de vermogensaanwas belast moet worden, blijft vooralsnog nog onduidelijk. Ook hier zal men nog uitgebreid op gaan studeren. Of en hoe deze vermogensaanwasbelasting daadwerkelijk wordt ingevoerd, is overigens nog helemaal niet zeker. Wél is er inmiddels een brief door de staatssecretaris van Financiën aan de voorzitter van de Tweede Kamer gestuurd.5) Hierin wordt aangegeven hoe de heffing in de periode 2017-2021 aangepast zou moeten worden. In dit rechtsherstel gaat men uit van de feitelijke vermogensmix waarbij drie vermogenscategorieën worden onderscheiden. Voor deze vermogenscategorieën geldt (nog steeds) een forfaitair rendement.

Voor de voorbije jaren noemt de staatssecretaris onderstaande drie vermogenscategorieën met bijbehorende rentes voor de periode 2017–2021.

Tabel 2. Bron: Brief Rechtsherstel en overbruggingswetgeving box III (d.d. 28 april 2022)

Bovengenoemde wijzigingen hebben ook gevolgen voor de hoogte van het verzamelinkomen. Dit verzamelinkomen bestaat uit de inkomsten uit box I, II en III. Indien het veronderstelde rendement in box III nagenoeg nihil is, betekent dit dat het inkomen uit sparen en beleggen aanmerkelijk lager komt te liggen, of zelfs nihil. Het verzamelinkomen zal daardoor ook dalen.

Juist dit verzamelinkomen vormt de grondslag voor de toetsing van het recht op toeslagen. Ook wordt het meegenomen bij de bepaling voor de eigen bijdrage WLZ. De aangepaste fiscale wetgeving heeft daardoor ook (onbedoeld) effect op het recht op toeslagen en de eigen bijdrage. Er zal (mogelijk) recht bestaan op hogere toeslagen en de eigen bijdrage WLZ kan dalen. Dit heeft in beide gevallen een schadeverlagend effect. Vanzelfsprekend moet per casus bekeken worden wat de specifieke uitwerking van deze gevolgen is.

In eerder genoemde brief werd overigens expliciet aangegeven dat het rechtsherstel ook doorwerkt naar de verschillende inkomensafhankelijke regelingen. Dit betekent dat het verzamelinkomen met terugwerkende kracht over de jaren 2017-2021 wordt aangepast.

Een aangepaste berekeningssystematiek van de belastingheffing in box III heeft derhalve niet alleen gevolgen voor de hoogte van de fiscale schade, het heeft mogelijk ook consequenties voor het recht op toeslagen en de hoogte van de eigen bijdrage WLZ.

Het rechtsherstel voor de jaren 2017-2021 is in beginsel overigens alleen van toepassing voor de circa 60.000 mensen die officieel bezwaar hebben gemaakt bij de Belastingdienst. Op 20 mei dit jaar heeft de Hoge Raad namelijk uitspraak6) gedaan over de vraag of belastingplichtigen die niet op tijd bezwaar hebben gemaakt tegen de heffing in box III ook rechtsherstel moeten krijgen. Omdat deze aanslagen al onherroepelijk vaststonden op het moment van het eerste arrest (24 december 2021), is het kabinet niet verplicht deze groep rechtsherstel te bieden. Op dit moment wordt gekeken of en in hoeverre toch tot rechtsherstel overgegaan kan worden voor alle belastingplichtigen. Dit is echter een politieke afweging; de Hoge Raad heeft zoals gezegd geoordeeld dat de Belastingdienst hiertoe niet verplicht is.

Implicaties van arrest HR voor fiscale schade van een letselschade-uitkering

Een gewijzigde heffing in box III heeft onvermijdelijk gevolgen voor de berekening van de fiscale schade van een letselschade-uitkering.

Wanneer het gekapitaliseerde schadebedrag in één keer wordt uitbetaald, ontstaat er vermogen in box III. Hierover is mogelijk jaarlijks belasting verschuldigd. De optelsom van deze heffingen over al deze jaren vormt de fiscale schade.

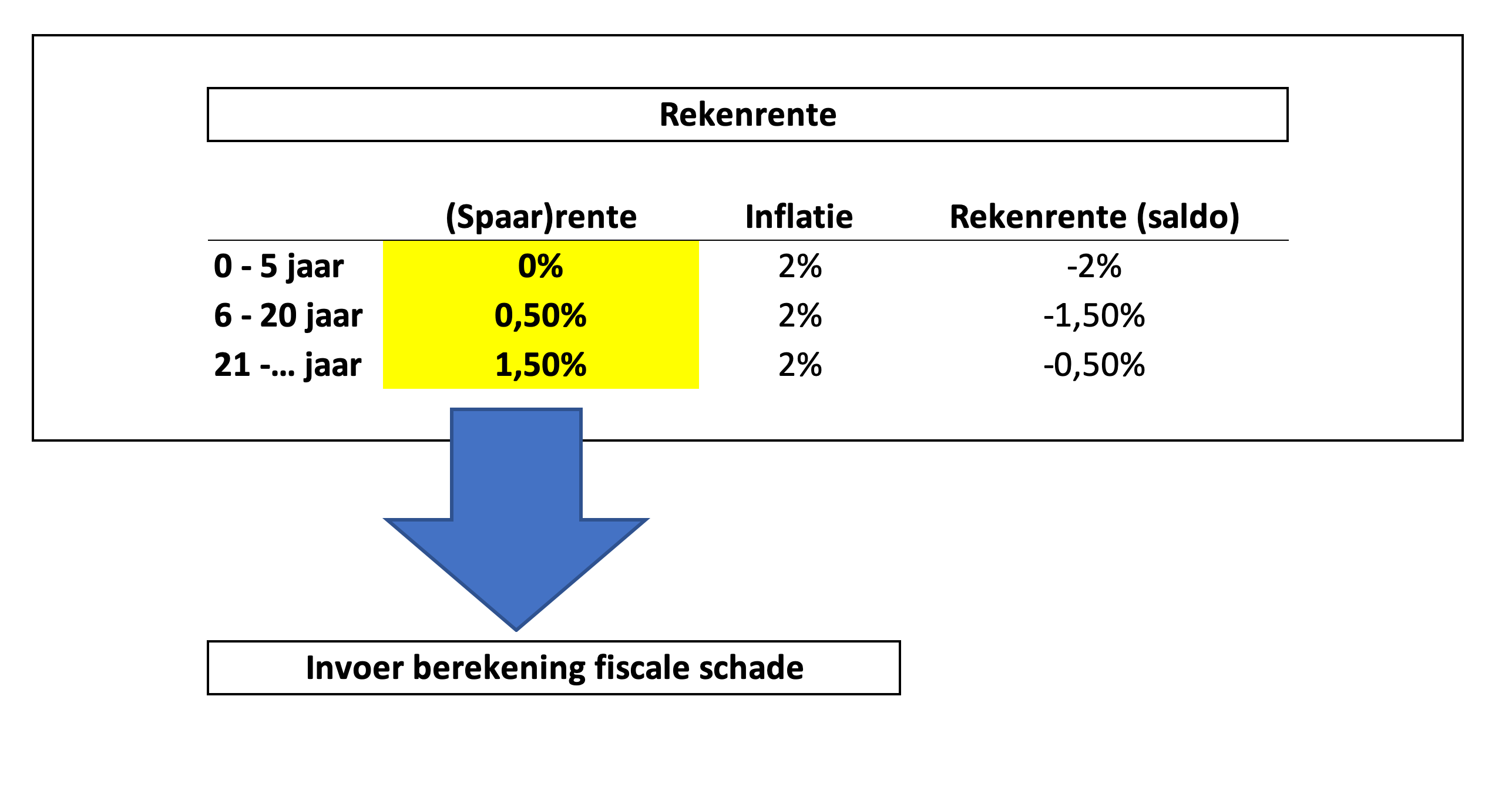

Indien we voor de berekening van de fiscale schade in het vervolg moeten uitgaan van de feitelijke wijze waarop dit vermogen gespaard/belegd wordt en daarbij moeten uitgaan van het feitelijke (te verwachten) rendement, moeten we uitspraken doen over de toekomst. Diezelfde discussie speelt bij het vaststellen van de rekenrente. Hier speelt een soort parallelle discussie. Ook hier was sprake van een bepaalde onvrede aangezien de rente waarmee de schade contant gemaakt werd, hoger was dan de huidige lage rente. Daarnaast waren er vaak verschillen van mening over hoe lang deze lage rente zou aanhouden. In juni 2021 kwam daarom het LOVCK (Landelijk Overleg Vakinhoud Civiel en Kanton) en het LOVCH (Landelijk Overleg Vakinhoud Civiel Hoven) met een aanbeveling voor de hoogte van de rekenrente. Inmiddels is de eerste aanbeveling al weer herzien (maart 2022)7), dit vanwege de verder dalende (spaar)rente.

In de aanbeveling wordt gewerkt met drie periodes met bijbehorende percentages. Over de hoogte van de rekenrente en de wijze waarop deze wordt vastgesteld valt nog steeds te twisten. Daarmee is de discussie niet in één keer verdwenen. Zonder in dit artikel uitspraken te doen over de inhoud en opzet van deze aanbeveling, valt het in elk geval te prijzen dat er gezocht wordt naar overeenstemming over dit onderwerp.

Wanneer nu voor de berekening van de fiscale schade uitspraken gedaan moeten worden over de toekomstige (spaar)rente, geeft de aanbeveling een ondubbelzinnig antwoord op de vraag welke rentes hiervoor gehanteerd moeten worden. In deze aanbeveling wordt immers aangegeven met welke toekomstige spaarrente de schade-uitkeringen contant gemaakt moeten worden. Dit resulteert in de volgende invoer bij de berekening van de fiscale schade.

Tabel 3

Implicaties van Aanbeveling Rekenrente voor fiscale schade

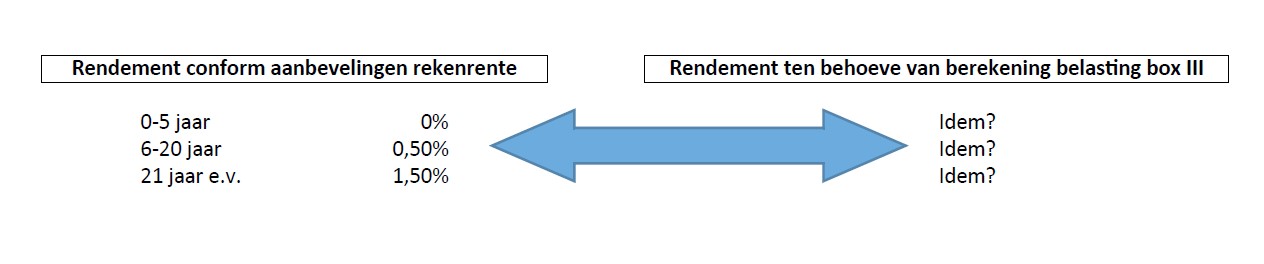

De uitspraak van de Hoge Raad én de inhoud van het regeerakkoord impliceren dat de huidige heffing in box III geen stand zal houden. Met deze wetenschap zal ook de berekening van de fiscale schade opnieuw geëvalueerd moeten worden. De vraag van welk rendement voor de toekomst uitgegaan moet worden, kan hierbij zoals aangegeven betrekkelijk eenvoudig beantwoord worden. Dit antwoord ligt namelijk besloten in de Aanbeveling Rekenrente. Deze aanbeveling doet een uitspraak over de hoogte van het rendement in de toekomst.

Indien we deze denkwijze loslaten op de berekening van de heffing in box III, ontstaat onderstaand overzicht:

Tabel 4

Het feit dat in de nieuwe rekenmethodiek uitgegaan wordt van een lagere rente, betekent dat de nieuwe fiscale schade fors lager zal zijn. Dit effect is sterker naarmate er sprake is van een hogere schade-uitkering. Indien het belastbaar vermogen hoger is dan € 50.650, wordt op dit moment gerekend met een verondersteld rendement van 4,366%. Bij een vermogen hoger dan € 962.351, is het veronderstelde rendement zelfs nog hoger (5,53%). De rentes uit de aanbeveling, variërend van 0 % tot 1,5%, liggen beduidend lager. Daarmee zal de fiscale schade veel lager uitkomen.

Het bovenstaande is een logische denkwijze bij het vaststellen van de toekomstige fiscale schade. Deze is echter (nog) niet wettelijk vastgelegd. Vandaar dat nog wel enige voorzichtigheid moet worden betracht. De Belastingdienst studeert op dit moment op een aangepaste heffingswijze. Het is nog allerminst duidelijk hoe de nieuwe regeling er concreet uit zal komen te zien.

Voorts is het belangrijk om te vermelden dat er een harde koppeling bestaat tussen de rekenrente waarmee de schade contant wordt gemaakt en het rendement waarmee de fiscale schade wordt berekend. Ofwel, indien bij de contantmaking andere rentes dan die uit de Aanbeveling worden gehanteerd, betekent dit ook direct dat er andere rentes voor de berekening van de fiscale schade worden gehanteerd.

Het feit dat er een aanbeveling is gedaan, betekent overigens niet automatisch dat er altijd overeenstemming over de hoogte van de rekenrente bestaat. Omdat nog niet vastligt hoe de toekomstige berekeningssystematiek in box III eruit ziet, is er nóg een discussiepunt bijgekomen. Mogelijk dat daardoor op dit moment eerder gekozen wordt voor een periodieke afwikkeling van de schade. Er kan dan aansluiting worden gezocht bij de feitelijke fiscale schade zonder dat hierbij de rekenrentediscussie gevoerd hoeft te worden. Wanneer de nieuwe wetgeving met betrekking tot de belastingheffing in box III officieel is ingevoerd, kan alsnog worden afgewikkeld.

Casussen

Teneinde cijfermatig inzichtelijk te maken wat de gevolgen van de nieuwe heffingswijze zijn, is onderstaand een viertal willekeurige casussen uitgewerkt. De schade heeft hierbij betrekking op een looptijd vanaf 1 januari 2022 tot 100-jarige leeftijd. Bij de contantmaking van de schade hanteren wij het rekenrentescenario van de meest recente aanbeveling, met gebruikmaking van de sterftekanscorrectie.

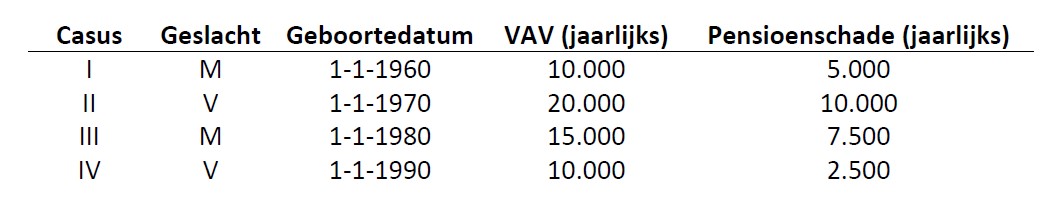

Onderstaand zijn de uitgangspunten van de vier casussen in tabelvorm uitgewerkt. Het jaarlijkse verlies van arbeidsvermogen (VAV) varieert hier van € 10.000 tot € 20.000. De jaarlijkse pensioenschade ligt tussen de € 2.500 en € 10.000. Verder zijn er willekeurige geboortedata gehanteerd waarbij er twee mannelijke slachtoffers zijn en twee vrouwelijke.

Tabel 5

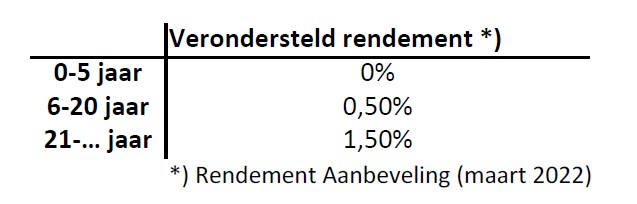

Aan de hand van de uitgangspunten van bovenstaande vier casussen is allereerst de fiscale schade berekend op basis van de huidige berekeningsmethodiek. Daarnaast is de fiscale schade berekend uitgaande van een rendementsscenario uit de meest recente aanbeveling. Hier speelt de vermogensmix en het veronderstelde rendement dus geen rol meer. In plaats daarvan wordt onderstaand rendementsscenario gehanteerd:

Tabel 6

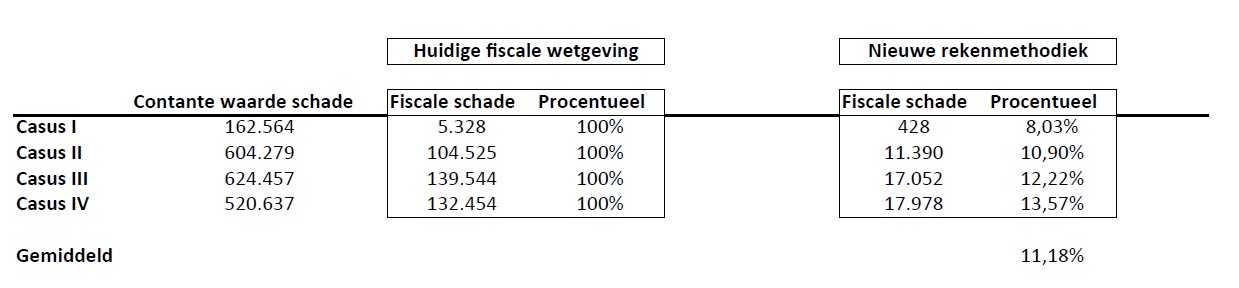

Teneinde inzichtelijk te maken wat de impact van de nieuwe berekeningsmethodiek is op de hoogte van de fiscale schade, zijn beide schades naast elkaar gezet. Voor de oude methodiek wordt uitgegaan van 100%, zodat in een oogopslag duidelijk wordt welke schadeverlagende invloed procentueel gezien de nieuwe berekeningsmethodiek heeft.

Tabel 7

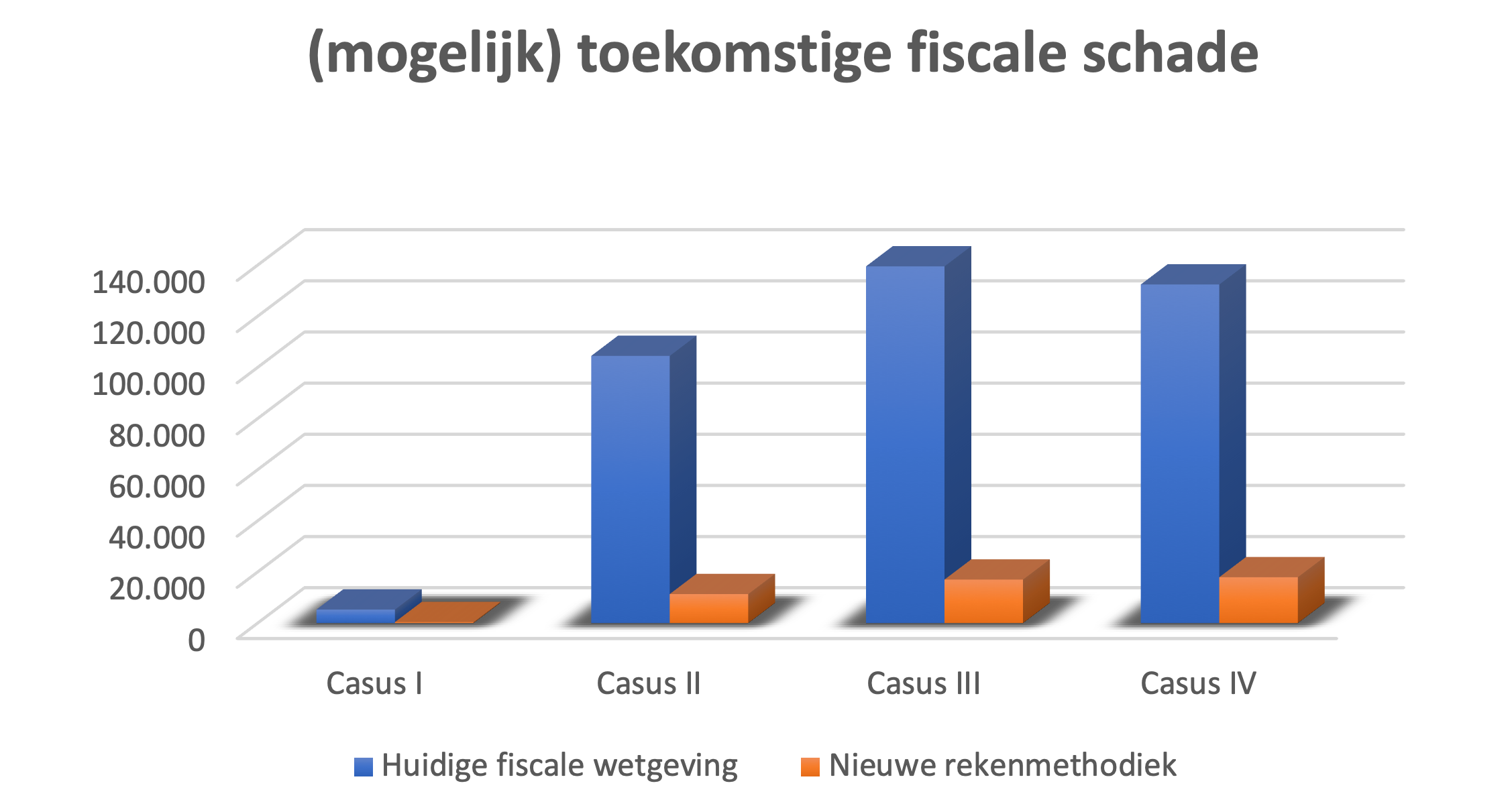

In grafiekvorm ziet dit er als volgt uit:

Tabel 8

Gemiddeld genomen komt de fiscale schade circa 89% lager uit. Gesteld mag dus worden dat de fiscale schade in de nieuwe berekeningssystematiek aanzienlijk lager zal zijn.

Conclusie

In dit artikel is alvast een denkrichting uitgewerkt voor de berekening van de fiscale schade. Deze is ingegeven door de uitspraak van de Hoge Raad, maar ook door het eerdere voornemen van het kabinet om niet meer van ficties uit te gaan. Dat de heffing in box III grondig aangepast zal worden staat vast, het is alleen nog niet duidelijk hoe de exacte uitwerking van deze nieuwe belastingwetgeving eruit zal komen te zien.

Bij de contantmaking van de schade moeten uitspraken over de toekomstige rente worden gedaan. Bij de toekomstige fiscale schade is dit straks niet anders. Vanuit deze optiek zouden de uitgangspunten van de aanbeveling rekenrente een tweezijdig doel kunnen dienen. De betreffende aanbeveling stuurt dan zowel de berekening van de contante waarde als de berekening van de fiscale schade aan. Een lagere rente heeft hierbij echter wel een verschillende uitwerking: een lagere rente betekent enerzijds een hogere contante waarde, maar anderzijds ook een lager fiscale schade. Indien verzekeraars in het verleden reserveringen hebben gemaakt op basis van een te hoge rekenrente, zou de lagere rente een tweezijdige uitwerking kunnen hebben: de contante waarde neemt toe en de fiscale schade neemt af.

Hoewel de contouren van het nieuwe belastingstelsel in box III nog maar zijdelings bekend zijn, ben ik benieuwd of er inmiddels ook al andere denkrichtingen zijn voor wat betreft de toekomstige berekening van de fiscale schade. Zoals eerder betoogd liggen de algemene lijnen wel vast, de specifieke uitwerking voor de nieuwe heffing in box III en de daaruit volgende fiscale schade nog niet. Hier zal ongetwijfeld, net als bij het onderwerp rekenrente, nog aanvullende discussie over gevoerd worden. Indien enerzijds de schade contant gemaakt wordt met de uitgangspunten uit de aanbeveling, is het in mijn optiek niet mogelijk om anderzijds deze aanbeveling los te zien van de berekening van de fiscale schade.

3. https://www.eerstekamer.nl/behandeling/20190926/brief_regering_aanvulle…

5. https://www.rijksoverheid.nl/documenten/kamerstukken/2022/04/28/kamerbr…

7. https://www.rechtspraak.nl/SiteCollectionDocuments/aanbevelingen-rekenr…